无线运营中心(无线运营公司)

曾因软件产品毛利率超95%一度被誉为“OA界茅台”的泛微网络近期的日子并不好过,由于公司2021年年度报告被出具否定意见,股票被实施其他风险警示,自5月5日“戴帽”后,股价已连续5个交易日跌停,而跌跌不休的股价也殃及在两年前进入泛微的腾讯基金。

昔日“OA界茅台”泛微网络走到悬崖边缘。因公司年报被否,股票被实施其他风险警示,泛微网络在“带帽”后进入下跌模式。

5月12日收盘,ST泛微收报30.76元每股,离跌停30.75元/股仅差一步之遥,最新市值仅余80亿元。自4月28日以来,ST泛微的股价就一直跌跌不休,短短7个交易日内,其以收获5个跌停板,累计跌幅超25%。

随着ST泛微股价的跌跌不休,腾讯产业投资基金(下称“腾讯基金”)也随即“踩雷”。

据了解,两年前,腾讯基金曾以72.666元/股的价格进入泛微网络,而目前后者的股价已跌至30.75元/股,这意味着腾讯基金这笔投资被深度套牢,较买入时的成本价7.7亿元已浮亏4.4亿元。

ST泛微跌跌不休源自年报被否?

即便是背后有腾讯加持,ST泛微也难止住股价的接连跌停。

开端始自4月28日晚,彼时泛微发布公告称,公司股票于4月29日停牌一天并于5月5日起被实施其他风险警示,也就是俗称的“戴帽”,股票简称由“泛微网络”变更为“ST泛微”。

泛微网络之所以被ST系因其公司的2021年年度报表被天健会计师事务所(简称“天健所”)出具否定意见,天健所认为泛微网络的内控体系存在重大缺陷。

主要包括两方面,首先提及的一则关联交易是泛微网络公司及其子公司2018年和2019年向上海亘岩网络科技有限公司(以下简称“亘岩网络”)进行增资,而亘岩网络与泛微网络之间有着千丝万缕的关系。

具体来看,泛微网络子公司上海点甲创业投资有限公司(下称“点甲创投”)2018年2月同意向泛微参股子公司亘岩网络增资700万元。时隔10个月的时间,泛微同意继续向亘岩网络增资5000万元,增资后持有亘岩网络25%的股权。

而亘岩网络的控股股东浙江今乔投资有限公司(下称“浙江今乔”)为公司控股股东、实际控制人韦利东通过关联自然人控制的公司。

简单来讲,浙江今乔、亘岩网络为泛微实控人韦利东控制的公司,也就是泛微的关联方。

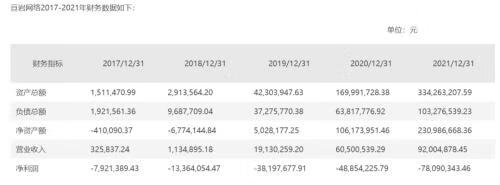

而泛微花费5700万元增资一家接连亏损的公司不得不令人怀疑其动机,此举也遭到上交所的关注。据泛微回复函显示,亘岩网络5年以来,净利润均呈现亏损状态,且亏损金额不断增加。具体来看,从2017年的净亏损792.14万元扩大至2021年的净亏损7809万元,5年累计亏损达1.86亿元。

另一则关联交易则是公司2021年6月出售的两处房产,“低价”出售不足一年后,这两处房产即将交易到公司两名高管王晨志、隋清名下。

据泛微公告称,2021年6月,公司分别与顾正龙、李芹签署了《上海市房地产买卖合同》,将持有的江柳路888弄78号、江柳路888弄67号房产分别进行出售。协商确定交易价格分别为1346.13万元、1345万元。

泛微同样未单独对外披露该笔交易,直至两处房产被转到两位高管手中。泛微才表示,因受让方有计划分别与公司董事兼高管王晨志、高管隋清再次交易,构成关联交易。

值得注意的是,以上两处房产按总价除以建筑面积计算,每平方米均不足3.5万元,而ST泛微表示,两处房屋的成交单价均为5.9万元/平方米。

种种迹象表明,两则关联交易让营收与净利润逐年增长的泛微网络“披星戴帽”。

股价跌跌不休,殃及腾讯基金

在ST泛微跌跌不休的同时,腾讯也随即“踩雷”。

双方的关联起源于2020年7月,彼时腾讯基金斥资7.71亿元获得泛微网络1061.48万股,占公司总股本的5%,每股价格为72.666元。

而在腾讯入股一个月后,泛微网络的股价创下历史最高点91.16元/股,然而股价的高光时刻停留至此,便开启一路走低的模式,2021年累计跌幅近17%。

2022年,泛微的股价继续“滑铁卢”,年内累计跌幅已近56%,截至5月12日收盘,报30.76元/股,相较于成本价72.666元/股下跌57.67%。

这意味着腾讯基金这笔投资被深度套牢,按照30.76元/股的收盘价计算,腾讯基金所持的1061.48万股对应的是3.3亿元,而当时腾讯基金是出资7.7亿元入股泛微,也就是说,腾讯基金已亏损约4.4亿元。

不仅是腾讯基金,两只社保基金也受到拖累。

其中,社保一一组合是去年中报新进,持股数量为323.95万股,位列第十大流通股东,还与去年三季度末增持泛微14.55万股,上升为第九大流通股东,而社保四六四组合是去年三季报新进为第十大股东,持股数量为323.54万股。

但在泛微股价跌跌不休的背景下,这两只社保基金也难逃被套的命运。

社保基金与腾讯基金并非个例。曾在2021年年末被147只基金所持有的泛微网络,如今在今年一季度末仅剩下11只基金持有,而这11只基金亦或受到一定程度的影响。

股价重挫之后,泛微企图通过回购挽救股价,但似乎并未阻拦其股价下跌的趋势。5月9日,泛微公告称,公司拟以1.2亿元-2亿元回购公司股份,回购价不超人民币60元/股(含)。然而随后股价仍连续两日跌停。

毛利率与净利率的“错位”

泛微凭借技术服务和软件产品的高毛利率业务一度被誉为“OA界的茅台”,一举一动备受市场关注。

表面上看,其不负众望,公司自2017年上市以来营收与净利润均不断增长,据choice数据显示,营收从2017年的7亿元逐步增长至2021年的20亿元;归属净利润从2017年的仅8697万元一路增长至2021年的3亿元。

不仅如此,公司的毛利率更是极高。据choice数据显示,2017-2021年的毛利率分别为95.41%、95.8%、96.26%、95.38以及95.47%,均在95%以上。

这背后主要是由公司的两大主营业务技术服务与软件产品加持。像技术服务的毛利率在2019-2021年这三年时间里,均在96%以上;而软件产品的毛利率更胜一筹,2019-2021年均在98%以上,2021年更是达到99.2%。

但值得注意的是,在公司高毛利率的背景下,净利率却较低。据choice数据显示,2017年至2019年的净利率均在10%左右徘徊,随后在2020与2021年升至15%附近。

而今年一季度的净利率更是低得惊人,仅有5%。不论是环比还是同比均呈现大降趋势。

探寻这背后的原因或是与公司的销售费用过高有关。据choice数据显示,今年第一季度,公司销售费用为1.93亿元,是期间费用的主要来源,占比达72%,远高于研发费用、财务费用以及管理费用。

销售费用占期间费用比例之高并非个例。据choice数据显示,2017年-2021年的占比分别为77%、79.39%、79.99%、80%、83%。

此外,泛微的销售费用还呈现节节攀升之势,据choice数据显示,从2017年的5亿元增长至2021年的13.8亿元。

以2021年为例,泛微的销售费用达13.8亿元,同比增长36.94%。对此,泛微给出的解释是,主要由于报告期内授权业务运营中心收入对应的项目实施费用增长以及职工薪酬增长所致。

根据泛微网络2021年的销售费用明细显示,确实发现一项科目为项目实施费的金额高达11.78亿元,占同期销售费用的85.4%。

换句话说项目实施费的主要支付对象,正是授权运营中心。

展开来讲,授权运营中心在授权区域内拥有约定产品的销售代理权、品牌的使用权及对区域市场的管理权,并且只能与泛微网络公司进行协同管理软件产品的业务合作。该模式下,泛微网络直接与最终用户签订合同,根据项目来源和项目实施方的不同按约定支付一定比例的项目实施费。

种种迹象表明,泛微销售依赖授权运营中心,这一定程度上也就不难理解公司毛利率长期高达95%,但净利率却仅维持在10%-16%的区间之内。

本文源自环球老虎财经app

免责声明:本文章由会员“丁楠”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系